Análisis semanal del mercado (03/05/2010)

Temas centrales del mercado de valores global para la semana terminada el 02/05/2010.

Los datos financieros lideraron la baja en los mercados esta semana, debido a que la noticia de que la oficina del fiscal estadounidense está investigando a Goldman Sachs por una posible conducta delictiva generó incertidumbre.

Esta noticia, sumada a las bajas en las clasificaciones realizadas por S&P, Moody's y Fitch a principios de semana, pusieron presión sobre los amplios índices de valores. El S&P 500 cerró la semana con una baja de 30 puntos, o un 2.5%.

Rescate a Grecia

Decir que lo que está ocurriendo es un "rescate a Grecia" es algo inexacto. Los fondos que los gobiernos europeos y el FMI pondrán a disposición de Grecia no se quedarán en ese país. El dinero se utilizará para pagar los intereses de la deuda griega, de los que un 70% parece estar en manos extranjeras. Con numerosos recortes de gastos, de salarios y pérdidas de empleos, es difícil ver cuál es el rescate que se está dando a Grecia. En vez de ser Atenas a la que se está ayudando, son los acreedores griegos a los que están rescatando y, básicamente, otro banco transferirá fondos gubernamentales (europeos) a bancos europeos. Grecia es solo un intermediario.

Si bien otros mercados de obligaciones en el sur de Europa se están beneficiando por la creencia de que a Grecia se le darán fondos justo a tiempo para evitar problemas con el vencimiento del 19 de mayo y el pago de cupones, no queda claro si los inversores quedarán satisfechos por mucho tiempo. El viernes, el desempleo español subió al 20.1% en el primer trimestre, frente al 18.8% del cuarto trimestre de 2009; esto ilustra el tipo de obstáculos económicos que enfrenta la periferia europea. Este fue un aumento mayor al esperado por los economistas y es 7 veces superior al promedio de la eurozona. Hay que tener en cuenta que, desde que se unió a la eurozona, el crecimiento promedio de Portugal fue menor al 0.5% anual o que S&P espera que el promedio de crecimiento español sea de un 0.7% anual hasta 2016.

Es difícil ver cómo puede escalarse el paquete del FMI/Europa o cómo se adelanta realmente a la curva de expectativas o muestra cualquier revaloración por el hecho de que los problemas subyacentes de deuda/déficit son en verdad un tema competitivo.

Durante la semana, S&P bajó la clasificación de España un punto, de AA+ a AA, y mantuvo una perspectiva negativa. S&P bajó a Grecia todo un nivel (tres puntos) a BB+ (desde BBB+), y la puso en una posición bajísima. Mantuvo además la perspectiva negativa. Esta es una maniobra muy agresiva, pero las agencias de clasificación claramente están intentando ponerse al día después de perder la oportunidad hace un tiempo. Justo antes de la baja de clasificación griega, S&P bajó a Portugal dos puntos, a A-, y mantuvo la perspectiva negativa. Esta también fue una maniobra agresiva.

En marzo, Fitch bajó a Portugal de AA a AA-, pero está claro que tanto Fitch como Moody's permanecen muy por detrás en la curva, mientras que Portugal claramente no tiene un crédito de doble A. Moody's y Fitch todavía tienen a España con un crédito de triple A. Es probable que esto no dure y que a España le bajen la clasificación muchas veces. Cuando esos dos países pasen a un rango de doble A, es posible que generen repercusiones todavía mayores a las de la maniobra de S&P. De hecho, España es el problema evidente que nadie enfrentar. Grecia y Portugal son países pequeños, pero el PBI de España es casi cinco veces superior.

El euro se consolidó durante la segunda mitad de la semana, después de quebrar el soporte de 1.32.

Datos japoneses: la inflación todavía es un problema

Japón publicó gran cantidad de datos económicos a fines de la semana, ninguno especialmente inspirador. El desempleo subió de 4.9% a 5.0% en enero y febrero. La relación entre puestos de trabajo y postulantes aumentó de 47 a 49, pero sigue siendo muy mala (49 puestos de trabajo por cada 100 postulantes). La producción industrial subió en marzo un 0.3%. El mercado esperaba una suba del 0.8% después de la caída del 0.6% de febrero. La encuesta del Ministerio de Finanzas levantó las expectativas de una nueva baja (0-3% en vez de -0.1%) en la producción manufacturera de abril, pero también habló de una gran suba en mayo (3.7%).

La inflación básica cayó por decimotercer mes en marzo, con pocos cambios en el ritmo de caída; de hecho, las fuerzas deflacionarias se reforzaron en Tokio durante abril. Los nuevos pronósticos del BOJ coincidieron bastante con las expectativas: el PBI se corrigió este año a un 1.8% desde un 1.3%, pero el pronóstico para el año que viene cayó del 2.1% al 2.0%. Se espera que el IPC básico, que no incluye a los alimentos frescos, caiga un 0.5% este año antes de subir un 0.1% el año próximo (antes estaba en un -0.2%).

En conclusión, es posible que la presión se mantenga sobre el BOJ para que tome medidas adicionales a fin de incentivar los préstamos y detener la deflación.

El crudo se mantiene fuerte

El crudo y sus productos parecen seguir en alza, gracias a que la merma en las preocupaciones sobre la deuda europea han ayudado a que el mercado supere los elevados niveles de almacenamiento. En 357.8 millones de barriles, los inventarios de crudo estadounidenses están por encima del límite superior del rango promedio para esta época del año.

Actualmente, es interesante observar que la única parte del complejo de crudo que no está cerca de nuevos techos son los dos primeros meses de crudo WTI, ya que la superabundancia de insumos en Cushing los ha mantenido bajos. Con la expectativa de que la mayor actividad de manejo durante el verano se vea como un reflejo de la capacidad de recuperación económica estadounidense, cualquier tipo de baja sostenida en los inventarios de crudo podría enviar a los precios hacia nuevos picos para este año, en especial porque esto no tiene en cuenta la demanda constante de China y del resto del mundo. Además, la noticia de una mayor demanda de crudo flotante esta semana no está afectando a los precios del crudo.

El almacenamiento flotante aumentó de 21 millones de barriles a 47 millones, ya que los operadores obtienen ganancias de las maniobras de almacenamiento cash-and-carry. El crudo se salió del gráfico diario al quebrar el soporte de la línea de tendencia.

Crecimiento de Estados Unidos

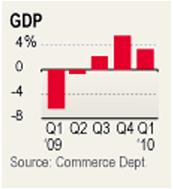

El PBI del primer trimestre se mantuvo dentro de las expectativas. El ritmo del 3.2% anualizado fue más lento que el del 5.6% del cuarto trimestre de 2009, pero todos admiten que el ritmo anterior no podía sostenerse. Si bien el crecimiento parecía sólido, las presiones sobre los precios mermaron y resaltaron así la falta de riesgos inflacionarios. Pese al crecimiento apenas por encima de la tendencia por segundo trimestre consecutivo, la Fed permanece tranquila y al margen.

El consumo subió un 3.6% después de un alza del 1.6% en el cuarto trimestre. Esto contribuyó en unos 2.5 puntos porcentuales al resultado del PBI. Los inventarios subieron un 1.6%. El gasto comercial en equipamiento aumentó un 13%, pero su gasto en estructuras cayó un 14%.

Por primera vez en tres trimestres, cayó la construcción de viviendas. El coeficiente de deflación PCE básico, uno de los indicadores de la inflación más mencionados de la Fed, registró una caída moderada: del 1.8% durante el cuarto trimestre al 0.6%. Este es el menor aumento en el coeficiente de deflación PCE básico desde que se tiene registro, a fines de la década de 1950. En términos anuales, el PBI subió un 2.5% en el primer trimestre, frente al 0.1% del cuarto trimestre.

La diferencia entre los optimistas y pesimistas de la economía estadounidense parece ser la variación entre el crecimiento de este año del 1.5% y el 3.0%. Ambas partes reconocen que la política fiscal dará menos apoyo a la economía a medida que el gasto estimulado surta efecto.

El gasto gubernamental en la estimación preliminar del primer trimestre bajó un 0.4% para el crecimiento del PBI. Es decir, ya se ha pasado de un viento de cola a un viento en contra. Es posible que el viento en contra aumente en los próximos trimestres.

Sin embargo, esta carga podría compensarse si alguna otra variable mejorase. La creación de puestos de trabajo es clave, así como también la semana laboral, en el aumento de los ingresos, el consumo y la producción. La carga de las estructuras no residenciales está mermando, aunque tuvo una diferencia del 14% en el primer trimestre, lo que representa la menor caída desde el cuarto trimestre de 2008. Debería seguir un cambio en la segunda derivada.

El gobierno no tiene todos los resultados de comercio e inventarios del trimestre, y es por ello que los economistas se concentrarán en las posibles correcciones, que tradicionalmente suelen ser sustanciales en materia estadística. La inversión estadounidense en lo que respecta al consumo y los comercios puede ser la clave para que el crecimiento aumente. El ciclo de inventarios todavía parece incompleto y podría seguir contribuyendo al PBI durante los próximos trimestres. Las exportaciones netas no dependen tanto del crecimiento estadounidense como sí del crecimiento del resto del mundo.

El gobierno no tiene todos los resultados de comercio e inventarios del trimestre, y es por ello que los economistas se concentrarán en las posibles correcciones, que tradicionalmente suelen ser sustanciales en materia estadística. La inversión estadounidense en lo que respecta al consumo y los comercios puede ser la clave para que el crecimiento aumente. El ciclo de inventarios todavía parece incompleto y podría seguir contribuyendo al PBI durante los próximos trimestres. Las exportaciones netas no dependen tanto del crecimiento estadounidense como sí del crecimiento del resto del mundo.

El calendario económico de la semana que viene está lleno de publicaciones de datos. El lunes, el PCE y el ingreso personal estadounidenses liderarán las noticias, seguidos por el gasto en construcción y el informe manufacturero del ISM. El martes, el RBA tomará su decisión en materia de tasas de interés. El mercado espera que se suban 25 puntos básicos, a un 4.5%. El miércoles, las ventas minoristas de la EMU serán el titular europeo, al que seguirán los resultados de empleo privado del ADP en Estados Unidos. El jueves, el BCE tomará su decisión sobre tasas de interés. El viernes, todo el mercado observará las cifras del empleo estadounidense.

Fuente: etoro.es