¿Burbuja puntocom volumen II?

Antes de Facebook otros representantes de Internet como Groupon, LinkedIn, Pandora y Zynga anunciaron sus OPV con suerte dispar.

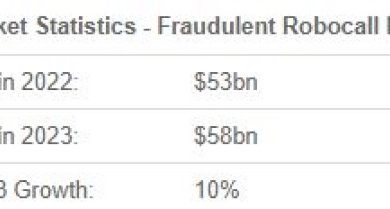

Es la noticia de la semana: Facebook ha presentado por fin los papeles para registrar su Oferta Pública de Venta (OPV o IPO por las comúnmente usadas siglas en inglés), lo que le permitirá empezar a cotizar en bolsa esta primavera con una recaudación máxima de 5.000 millones de dólares y una valoración total estimada de 100.000 millones.

En otras palabras, cuando se complete el intercambio de acciones se convertirá casi en la mayor salida al parqué de una compañía tecnológica en toda la historia. Incluso más rentable que la de Google.

Porque ni el todopoderoso buscador fue capaz de romper esquemas en su debut bursátil. Ya en el año 2000 la alemana Infineon Technologies había fijado el listón en los 5.900 millones de dólares y por esas mismas fechas el proveedor de Internet World Online International NV recaudaba 2.800 millones.

Pero lo que sí hizo fue allanar el camino para que otros negocios relacionados con la red se atreviesen a dar el salto a Wall Street tras el infame estallido de las puntocom cuatro años antes. Sin ir más lejos, 24 de las 335 OPV realizadas durante el año fiscal 2011 correspondieron a nombres harto conocidos como Zynga, Groupon, Pandora y LinkedIn.

Y es que el modelo se repite una y otra vez. Todas las empresas de Internet están cayendo en las garras del mercado con ofertas espectaculares e inicios prometedores.

Encuentre más de la misma fuente en dep.blodico.com. Artículo amparado con Licencia Creative Commons Reconocimiento 3.0.

Gracias a la reciente decisión que tomó Facebook llenando el pasado miércoles por fin los papeles para su IPO (Initial Public Offering / Public Market Launch), el mundo de las grandes industrias en el mercado de valores vuelve a girar la cabeza con fuerza hacia las empresas de tecnología. Desde hace un tiempo estaba la expectativa y ahora que es inminente todos están hablando de ello (13.300 resultados en Google News lo confirman).

Pero, ¿Por qué tanta conmoción y expectativa? ¿Cuál es la relevancia real de los IPO para las empresas tech? ¿Cómo afectan estas empresas súper valoradas al mercado de valores y qué efecto tiene para ellas volverse públicas?

El IPO (Oferta Pública Inicial) es el momento -hablamos de una fecha y hora específicas- en el que aparecen por primera vez en el mercado las acciones de una compañía para que las compre el público general. Es el lanzamiento oficial de esa compañía en la bolsa de valores.

El revuelo en medios sobre el IPO de Facebook podría dar la impresión de que este tema tiene que ver sólo con las empresas de tecnología o que trabajan en Internet. Pero es todo lo contrario. Hasta la empresa más «análoga» y menos conocida como marca puede tener un IPO.

De hecho, si revisamos el ranking de los 25 IPO más exitosos hasta hoy, veremos que en la lista apenas aparecen una pocas empresas de tecnología y no hay ninguna de Internet.

Encuentre más de la misma fuente en dep.blodico.com. Artículo amparado con Licencia Creative Commons Reconocimiento 3.0.

Fuente: dep.blodico.com / siliconneews